Pubblicato il da Alessio Ippolito - Ultimo aggiornamento il

Leva finanziaria

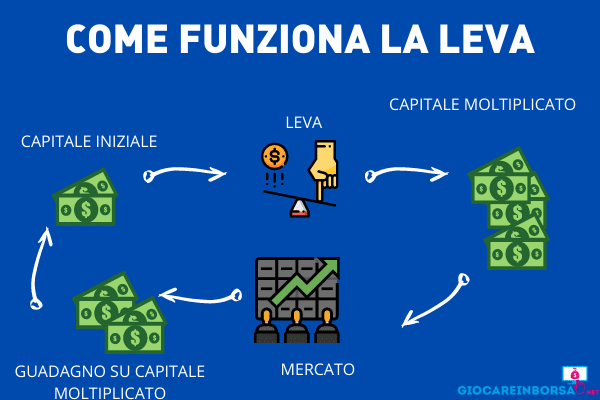

La leva finanziaria è uno strumento offerto dai broker per il trading in CFD – contratti per differenza – che permette di moltiplicare l’andamento di un nostro investimento. L’effetto della leva finanziaria è di esporci per somme maggiori a quelle effettivamente impegnate.

È una caratteristica tipica degli investimenti a margine che sono permessi proprio dal funzionamento di base dei contratti per differenza, nonché meccanismo che ha permesso a moltissimi piccoli investitori di accedere a strumenti di investimento che, in acquisto diretto, sarebbero troppo costosi.

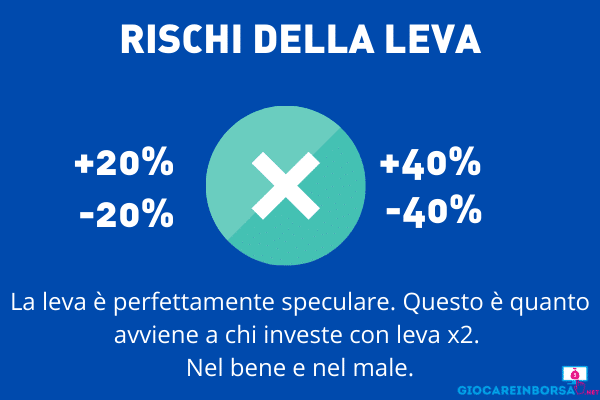

Se oggi possiamo acquistare frazioni minime di contratti sulle criptovalute, materie prime come oro e petrolio, o investire in lotti Forex con somme altrettanto basse, dobbiamo questo anche all’effetto della leva finanziaria. Effetto che però non è positivo in tutti i contesti, perché se è vero che moltiplica il guadagno, è altrettanto vero che moltiplica anche le perdite.

Di come muoversi con la leva finanziaria parleremo in questa guida approfondita all’utilizzo del margine in diversi contesti operativi. Spogliando il discorso dai proclami di guadagni facili che purtroppo spesso vi si associano.

Leva finanziaria – principali caratteristiche:

| ❓A che serve: | Moltiplica l’importo dell’investimento |

| 👨🎓Come imparare: | Usare conti demo gratis |

| 💪Leva max forex: | 1:30 ESMA |

| 🤔Quando conviene usarla: | Investimenti “sicuri“, intuizioni solide, hedging |

| ⛔Ci sono rischi? | Sì, proporzionali alla leva utilizzata |

| 🌈Chi la offre? | I migliori broker per il CFD trading |

Che cos’è la leva finanziaria e come funziona

La leva finanziaria è uno strumento finanziario che ci permette di investire moltiplicando l’effetto sul nostro capitale dell’andamento dei mercati. La definizione è pratica, ma comunque forse troppo complessa per chi non ha grande dimestichezza con questo strumento. Pertanto analizzeremo ciascuno degli aspetti di questo specifico strumento.

- Investire moltiplicando

La leva finanziaria è in realtà l’altra faccia dell’investimento a margine. Il suo funzionamento di base è di permetterci di investire impiegando X, ma avendo risultati come se avessimo investito n volte X. Quindi la leva finanziaria ha come effetto principale quello di moltiplicare il capitale che abbiamo dedicato ad un investimento.

La moltiplicazione è ovviamente virtuale, perché appunto quando chiuderemo la nostra posizione, riceveremo i guadagni e le perdite calcolate sul totale moltiplicato, in aggiunta al capitale impegnato. Non è un trucco per moltiplicare denaro dal nulla.

- Moltiplica l’andamento dei mercati

Il calcolo della leva finanziaria è estremamente facile, come potremo vedere tra pochissimo. Il numero della leva è quante volte dovremo moltiplicare l’andamento del titolo. Se abbiamo acquistato un’azione a 100 USD, e questa dovesse guadagnare 2 USD, senza leva avremo incassato 2 USD. Con leva a 3x, avremo incassato invece… 3 per 2… ovvero 6 USD. E così via. Il calcolo si fa più interessante quando applichiamo leve più alte. Con il Forex è possibile farlo fino a 1:30. In quel caso per ogni euro guadagnato, avremo 30 euro di guadagno.

Abbiamo detto però moltiplicazione degli andamenti di mercato e non dei guadagni e basta. Lo stesso calcolo che abbiamo fatto poco sopra è valido anche quando il titolo perde valore. Se abbiamo acquistato la medesima azione a 100 USD e la vendiamo a 98 USD senza leva avremo perso 2 USD. Con leva a 3x invece avremo perso 6 USD.

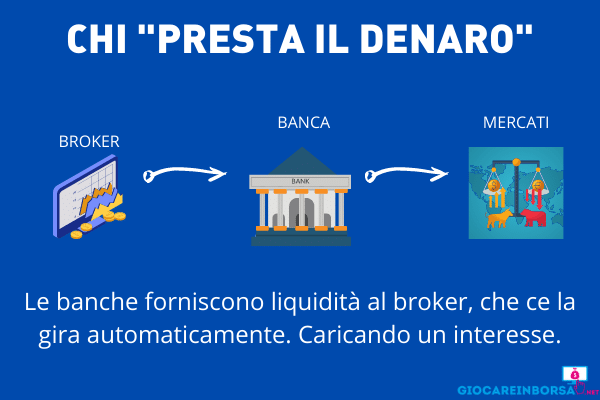

- Serve un prestatore, tecnicamente

In realtà quando accendiamo la leva finanziaria sui nostri investimenti, c’è una controparte che ci sta prestando denaro. Una cosa che però, grazie ai broker che si occupano dell’intera vicenda, non è apparente. Questo prestito risulta anche in dei costi. Perché il denaro prestato matura interessi per il prestatore. E quindi pagheremo quelle che sono le commissioni overnight. Trattandosi di un prestito ultra-sicuro (il broker è garante) per il fornitore di liquidità, i tassi praticati sono molto passi (in generale EURIBOR con un piccolo spread).

- Tutto automatico con i broker

Le piattaforme di trading online oggi integrano la leva finanziaria all’interno della piattaforma che propongono ai loro clienti. Il risultato è che applicare leva, come vedremo nei nostri esempi di investimento, è facile e alla portata di tutti. Attenzione però. Perché alla facilità di applicare uno strumento non deve corrispondere un abuso dello stesso. Ci sono anche rischi collegati all’utilizzo della leva finanziaria, che spiegheremo a dovere.

I broker comunque offrono l’applicazione della leva finanziaria in modo molto semplice e in fase di ordine. Basta un click per decidere l’esposizione e la leva che andremo ad applicare.

Leva finanziaria formula

La formula della leva finanziaria è una banalissima moltiplicazione. La leva può essere riportata in due diversi modi a seconda del broker che utilizzeremo, ovvero nella forma 1:x, oppure nella forma di un numero singolo.

Facciamo due esempi per capire come utilizzare la leva finanziaria secondo entrambi le notazioni:

- Con leva espressa in forma di 1:x (1:2, 1:3:, 1:5…)

In questo caso dovremo utilizzare per il calcolo soltanto il numero dopo i due punti. Quando investiamo 100 USD utilizzando leva 1:2, vuol dire che in realtà ne staremo applicando 200. Con una leva di 1:30, investendo 100 USD saremo esposti per 100 x 30, ovvero per 3.000 USD.

- Con leva espressa in forma di numero fisso (2x, 3x, 5x…)

In questo caso basterà prendere il numero e moltiplicarlo per la quantità di capitale che abbiamo effettivamente investito. Se abbiamo investito 100 USD con leva 2x, i risultati che otterremo, nel bene e nel male, saranno quelli di aver investito 100 x 2 = 200 USD. Lo stesso per leve molto più alte. Chi sceglie infatti leva x30 dovrà moltiplicare 100 x 30 = 3.000 USD.

La formula della leva finanziaria è dunque molto semplice. Diverso il caso del calcolo dei guadagni e delle perdite che derivano dall’applicazione della leva finanziaria. Cosa che faremo subito.

Calcolo leva finanziaria

Come calcolare l’effetto della leva sul nostro investimento? Anche in questo caso basta una semplicissima moltiplicazione. Partiamo sempre dal dato che abbiamo esplicitato poco sopra, ovvero dal numero che segue i due punti.

- Guadagno quando investiamo con leva

Immaginiamo di aver investito con leva 1:10 sull’oro. Abbiamo investito 10.000 euro e l’oro ha guadagnato 2.000 euro nel corso di poche settimane. Se abbiamo applicato leva 1:10, avremo guadagnato nel totale. 2.000 x 10 = 20.000 euro. Niente male per un investimento iniziale di 10.000 euro. Questa possibilità di aumentare grandemente il guadagno è però speculare nelle eventuali perdite.

Altro modo di calcolare quanto ha modificato il nostro ritorno sull’investimento, può partire dalle percentuali. Se il nostro investimento ha fatto +20%, con una leva di 1:10, dovremo semplicemente moltiplicare la leva per la percentuale ottenuta, quindi in questo caso 20% x 10 = +200%.

- Calcolo perdita quando investiamo con leva

Quando investiamo con leva e perdiamo, il calcolo da fare è esattamente speculare. Immaginiamo lo stesso investimento nell’oro: 10.000 euro, con leva 1:10. L’oro perde 2.000 USD e dunque… 2.000 x 10 = 20.000 euro di perdita. Abbiamo perso il doppio di quanto investito! Che succede ora? Dobbiamo necessariamente mettere altro denaro sul conto per coprire la perdita?

No, perché oggi tutti i broker legali sono obbligati a chiudere la posizione nel caso in cui il nostro capitale investito non sia più in grado di coprire le perdite. Pertanto il broker, alla perdita di 10.000 euro effettivi chiuderà automaticamente la nostra posizione. Questo è un ottimo vantaggio per chi investe. Perché sapremo in ogni momento che in realtà non potremo perdere più di quanto abbiamo investito.

Come fare trading con leva: Esempio pratico

Per capire come applicare la leva, faremo due esempi, utilizzando conti demo gratuiti. Chi ci legge potrà pertanto aprire un conto gratis e seguire la spiegazione in modo pratico, una modalità che riteniamo essere la migliore per capire come muoversi in un settore che non si conosce, come quello delle piattaforme trading.

- Investire con leva sulle azioni Apple con eToro

Partiamo con il broker eToro, che offre un conto demo completamente gratuito – ottimo per lo scopo che ci siamo prefissati, ovvero di coprire un investimento di pratica per capire come funziona la leva.

APRIAMO IL CONTO DEMO: se non lo abbiamo già fatto, qui possiamo aprire la demo gratis di eToro. Basterà infatti inserire i nostri dati, scegliere un nome con il quale saremo conosciuti e riconoscibili sulla piattaforma del broker, scegliere una password e poi attenere la mail di registrazione. Clickiamo sul link contenuto nella mail e avremo immediatamente accesso alla dashboard di investimento.

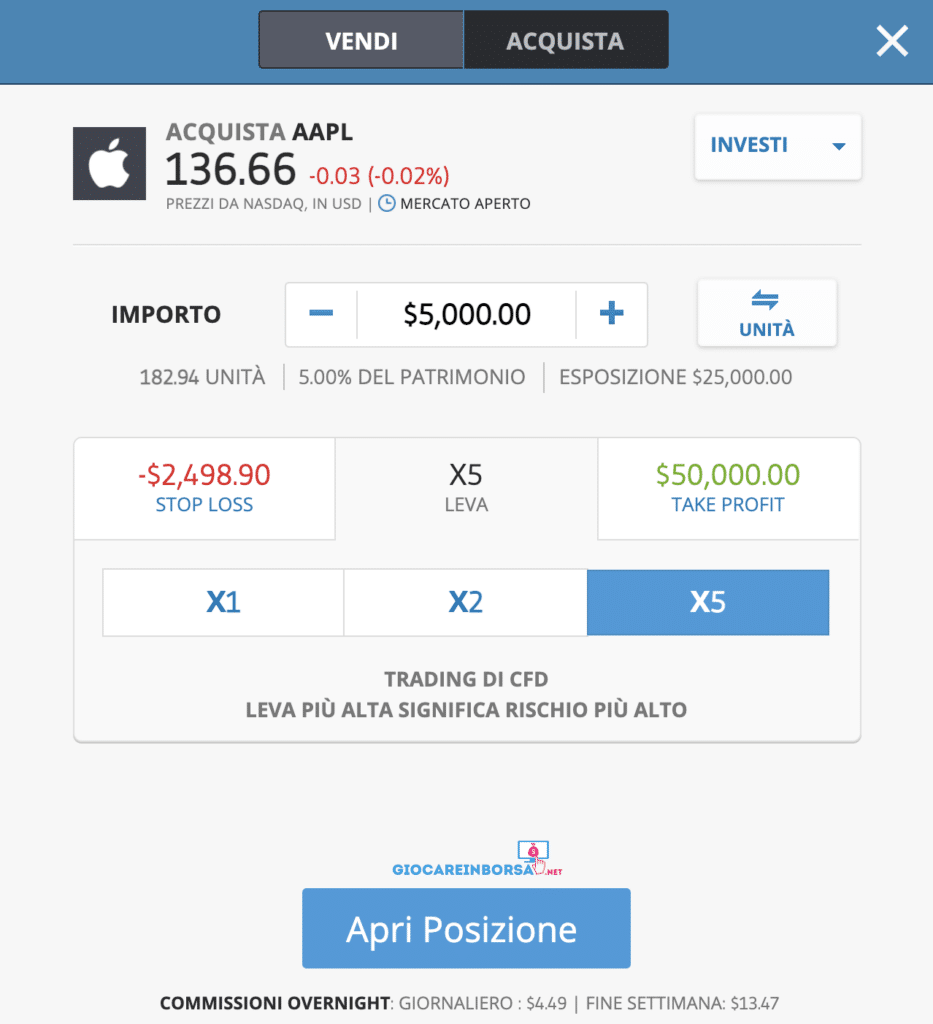

LA DASHBOARD: ovvero l’interfaccia di investimento che il broker ci mette a disposizione per fare trading. Quella di eToro è relativamente semplice e pertanto potremo facilmente trovare il titolo che ci interessa in questo contesto. Noi abbiamo scelto per il nostro esempio le azioni Apple. Le troviamo in Mercati (da selezionare sulla colonna di sinistra), poi in Azioni, poi successivamente in NASDAQ. Una volta trovata AAPL dal listino, clickiamo su COMPRA. Accederemo così alla schermata di ordine.

ORDINE: piazzare l’ordine cambiando la leva è molto semplice con eToro. Inseriamo il volume, gli stop loss e i take profit e così potremo andare poi a selezionare la leva che ci interessa. Per le azioni abbiamo un massimo di 1:5. Selezioniamolo e così potremo piazzare il nostro ordine. Clickiamo su Apri Posizione e avremo acceso il nostro primo ordine con leva finanziaria.

- Investire con Leva sul petrolio con FP Markets

FP Markets è un broker che offre anche MetaTrader nel suo conto dimostrativo gratuito. Utilizzeremo questa piattaforma come seconda scelta per i nostri ordini di prova.

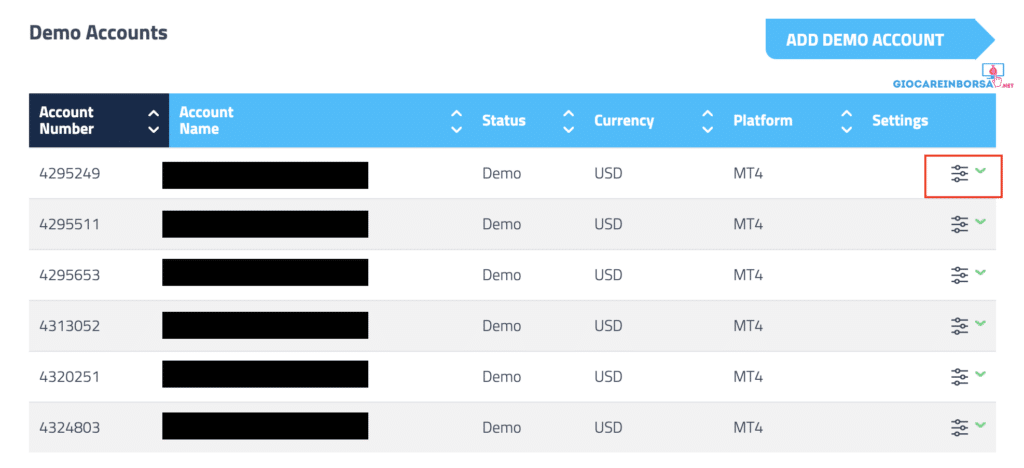

APRIRE LA DEMO: se non lo abbiamo già fatto, possiamo aprire il conto demo di FP Markets. Anche in questo caso, dopo aver inserito le nostre generalità, potremo accedere alla piattaforma. Una volta dentro la nostra pagina utente, potremo scaricare MetaTrader. Installiamo la piattaforma e poi andiamo a fare il login con le informazioni che abbiamo ricevuto via mail.

CAMBIARE LA LEVA: MetaTrader 4 ha purtroppo un modo macchinoso per cambiare la leva applicata. Dovremo cambiare infatti le impostazioni del nostro account dentro il sito ufficiale di FP Markets. Entriamo nella nostra pagina. Clickiamo su SETTINGS affianco al nostro conto demo e scegliamo la leva che ci interessa di più.

ORDINARE SU METATRADER: piazzare un ordine con la leva massima che abbiamo scelto è relativamente facile. Dalla piattaforma di MetaTrader scegliamo, dalla colonna sinistra, WTI, che è il simbolo che rappresenta il petrolio texano sui mercati finanziari.

Accederemo pertanto alla schermata di ordine. Scegliamo il volume, applichiamo le condizioni che ci interessano, come stop loss e take profit, poi clickiamo su COMPRA AL MERCATO per andare long, ovvero puntare al rialzo del prezzo del petrolio, oppure su VENDI AL MERCATO per andare short, ovvero per puntare sul ribasso del titolo. La schermata confermerà l’inoltro corretto del nostro ordine.

Lettura su come funziona il broker: FP Markets recensione – come funziona

Migliori Broker Trading con Leva finanziaria

Tutti i migliori broker per il trading in CFD in circolazione offrono la possibilità di utilizzare leva finanziaria, al massimo consentito da ESMA. Non tutti i broker che offrono leva finanziaria però possono essere ritenuti affidabili e di qualità. Per questo, sulle nostre pagine, abbiamo preparato una selezione dei broker che riteniamo essere tra i migliori ad offrire questo strumento.

| Broker: | eToro – Sito |

| Deposito minimo: | 50$ |

| Demo: | Si |

| Recensione: | eToro opinioni |

eToro è un broker europeo con regolare licenza, attivo ormai da 10 anni sul mercato e con diversi servizi di investimento fintech aggiuntivi, rispetto ai broker classici.

Offre su tutti i prodotti il massimo della leva consentita da ESMA, su ciascuno dei 2.100+ titoli finanziari che vengono offerti tramite la sua piattaforma. Una piattaforma proprietaria che può essere utilizzata sia mediante un classico browser, sia invece utilizzando le App per dispositivi mobili.

Affidabilità, sicurezza e rispetto per le leggi, per un broker che è oggi uno dei preferiti sia da chi ha appena iniziato a fare trading, sia invece da chi ha già una certa esperienza negli investimenti.

eToro offre anche il sistema di CopyTrading, che permette di investire copiando posizioni di altri trader di successo all’interno della piattaforma. Questo, insieme al sistema di CopyPortfolios, panieri di titoli creati da eToro e da società amiche, sono il vero vantaggio competitivo di questo broker rispetto alla concorrenza.

eToro si può testare in demo in modo gratuito – dispone di 100.000$ di capitale virtuale, indispensabili per fare pratica nel trading e migliorare le proprie competenze di borsa con l’uso della leva finanziaria. Utili per testare piattaforma e titoli e anche gli effetti della leva finanziaria sui nostri investimenti.

| Broker: | FP Markets – Sito |

| Deposito minimo: | 100$ |

| Demo: | Si |

| Recensione: | FP Markets opinioni |

FP Markets è un broker con doppia licenza, europea e australiana, che offre tramite i suoi conti accesso al massimo della leva offerta dai due ordinamenti.

La piattaforma FP Markets è molto popolare soprattutto tra chi sceglie degli strumenti professionali per investire, dato che la piattaforma offre sia MetaTrader – per gli investimenti in CFD – sia invece IRESS Platform, per gli investimenti in DMA Pricing.

Chi sceglie FP Markets sta scegliendo un broker sicuro, molto conosciuto e affidabile, che permette di investire su oltre 11.000 asset con i massimi della leva consentita dalla legge, offrendo anche servizi ulteriori, come la VPS per gli Expert Advisor, che permette esecuzione ultra-rapida di ogni tipo di operazione.

I servizi offerti da FP Markets si possono testare con un conto demo gratuito: anche in questo caso il conto è completamente gratuito e ci permette di testare piattaforma, strumenti, titoli offerti e leva finanziaria.

| Broker: | Capital.com – Sito |

| Deposito minimo: | 20€ a carta |

| Demo: | Si |

| Recensione: | Capital.com opinioni |

Capital.com è un broker puro CFD, che propone una piattaforma proprietaria e soprattutto il massimo della leva consentita in Europa, su ogni tipo di asset. Si può scegliere da listini che contengono oltre 3.000 titoli, dal Forex alle Azioni, passando per materie prime, futures e altri strumenti finanziari.

In questo caso torniamo su un broker che propone una piattaforma proprietaria accessibile via web o tramite le App sia per iPhone che per smartphone Android. Inclusa sempre l’intelligenza artificiale esclusiva di Capital.com, che analizza il nostro portafoglio automaticamente a caccia di eventuali errori di composizione del portafoglio.

Capital.com si può utilizzare anche in demo – con 1.000$ di capitale virtuale e con la possibilità di aggiungere altro capitale a piacimento. Un grande broker, che permette di investire su tutto il meglio dei mercati.

| Broker: | Trade.com – Sito |

| Deposito minimo: | 100$ |

| Demo: | Si |

| Recensione: | Trade.com opinioni |

Anche Trade.com è un broker con accesso CFD e DMA (Direct Market Access) ai mercati. Dato che questa guida si occupa di leva finanziaria, è alla sezione CFD che faremo riferimento. Nello specifico il broker offre una doppia piattaforma, ovvero una proprietaria via web e la classica MetaTrader, in due conti separati e che possono essere aperti anche in numero multiplo.

Gli asset messi a disposizione da Trade.com sono oltre 2.300 e anche il più esigente degli investitori troverà presso questo broker pane per i suoi denti e riuscirà a comporre un portafoglio assolutamente diversificato. Ottima anche la formazione – che offre una sessione 1:1 con un esperto per chi ha iniziato da poco – offerta esclusiva che gli altri broker, almeno per il momento, non sono in grado di pareggiare.

Chi vuole, può testare Trade.com attraverso il suo conto dimostrativo. Anche questo conto è completamente gratuito e mette a disposizione 10.000€ con i quali investire.

Leva operativa e leva finanziaria

La leva operativa non ha alcun tipo di legame con la leva finanziaria utilizzata negli investimenti e nel trading online. Questa locuzione infatti si riferisce ad un indicatore strutturale nella gestione di impresa ed è il calcolo del Fattuarato, meno i costi variabili, diviso per il reddito operativo.

Il calcolatore in questione viene utilizzato ampiamente per valutare il rischio complessivo di un’azienda, nei termini delle perdite che può conseguire in relazione ad un determinato calo del fatturato. Pertanto non ha davvero nulla a che vedere con il mondo del trading online e non sarà ulteriormente approfondito in questa specifica guida.

È campo, ricordiamo ancora una volta, affine all’analisi della gestione di impresa, in particolare per comprendere la struttura dei guadagni e dei costi che un’impresa ha implementato.

ESMA leva finanziaria: leva legale Europea

ESMA è l’ente che regola gli intermediari finanziari e il funzionamento dei servizi di investimento. Può emettere delle normative temporanee, che possono essere poi rinnovate oppure assorbite all’interno della legislazione europea. ESMA si occupa anche di leva finanziaria e ormai da qualche tempo ha stabilito delle limitazioni importanti relativamente agli asset.

- Coppie maggiori del Forex: le coppie maggiormente trafficate, come EUR/USD. In questo caso potremo applicare liberamente fino a 1:30 di leva finanziaria, ovvero con un margine che è 1/30 dell’esposizione effettiva;

- Coppie minori del Forex: sono quelle con un traffico minore e sono sottoposte a leva massima di 1:20;

- Oro: nonostante sia tecnicamente una materia prima, l’oro gode di un trattamento di favore e può vedere applicata una leva massima di 1:20;

- Indici maggiori: gli indici di borsa dei paesi economicamente sviluppati possono essere scambiati con leva 1:20;

- Materie prime: tutte quelle che non sono oro, possono essere scambiate con leva a 1:10 massima;

- Indici minori: gli indici che appartengono a borse dei paesi emergenti possono offrire una leva massima di 1:10

- Azioni: per le azioni invece il limite massimo di leva è 1:5

- Criptovalute: per quanto riguarda le criptovalute invece siamo a una leva massima di 1:2.

Vale la pena di ricordare in questo frangente che nessuno dei broker che opera legalmente in Europa può permettersi di superare questi limiti. Ci sono comunque broker di qualità che superano i limiti, ma operando al di fuori dall’Europa. Invitiamo però i nostri lettori a leggere fino alla sezione truffe per rendersi conto di quali possono essere i rischi potenziali che derivano da una scelta di questo tipo.

Leva finanziaria Opinioni e recensioni

Raccogliamo in chiusura della nostra guida ulteriori opinioni e recensioni dei nostri esperti, corroborate da quella che, in finanza, oggi è conoscenza condivisa. La scelta di operare o meno con leva finanziaria all’interno del proprio portafoglio di investimenti deve anche tenere conto di questi ulteriori approfondimenti.

La leva finanziaria è una truffa?

No, la leva finanziaria non è una truffa. È uno strumento legale e legittimo che possiamo utilizzare per migliorare il rendimento dei nostri investimenti. Ci sono però delle questioni che vanno ulteriormente analizzate per definire il rapporto tra leva e truffe.

- ESMA fissa un massimo

Abbiamo già visto che ESMA fissa un massimo di leva che può essere offerta i clienti retail, ovvero agli investitori non professionisti, all’interno dell’Unione Europea. Questo vuol dire che che tutti i broker che offrono una leva superiore a quella stabilita per tipologia di asset stanno in realtà operando contro le regole dell’UE. Ci sono due possibili categorie di broker che operano in questo senso, una delle quali deve essere assimilata a vere e proprie truffe.

- Il caso dei broker offshore, ma con licenza solida

Non tutti i broker NO ESMA sono della stessa famiglia. Ci sono infatti diversi broker che operano da legislazioni molto restrittive (e che presuppongono dei controlli approfonditi), come quella australiana, che rilascia licenza ASIC. È il caso di FP Markets (qui per il conto demo gratuito), broker con doppia licenza e che opera nel rispetto, con licenza europea, delle norme ESMA.

- Il caso dei broker truffa

I broker truffa sanno che molti investitori sono alla ricerca di leva molto alta, o comunque superiore a quella fissata da ESMA. E pertanto offrono dei conti con leve molto alte, talvolta fino a 1:1000. A prescindere dai rischi enormi che si corrono con leve così alte, c’è da ricordare comunque che il rischio ulteriore è quello di avere davanti dei truffatori in piena regola. Quando un broker non è dotato di una licenza solida, emessa da uno stato che opera correttamente nella tutela dei risparmiatori, meglio non investire.

La leva finanziaria è rischiosa?

Sì. L’effetto della leva finanziaria è la moltiplicazione dell’andamento del titolo sul quale abbiamo investito. Dal nostro capitolo dedicato al funzionamento della leva finanziaria abbiamo capito che una variazione di prezzo di 1 dollaro, si dovrà moltiplicare per la leva che abbiamo applicato.

Se è vero che aumenteremo i potenziali guadagni, è altrettanto vero che moltiplicheremo le perdite. La leva aumenta la volatilità, sebbene in modo indiretto, ed è dunque fonte di rischi.

Il rischio è tanto più alto quanto più alta è la leva che applichiamo. Quando incontriamo broker che addirittura offrono leve fino a 1:1000, stiamo aumentando a dismisura il nostro rischio. Quindi meglio passare la mano, a prescindere anche dalla legalità di tali operazioni.

L’investitore che non vuole correre rischi dovrà utilizzare leva soltanto in pochissimi casi, perché è evidente, qualunque sia l’angolo dal quale si analizza questo strumento, che è moltiplicatore di guadagni, di perdite e dunque anche di rischi.

Conviene usare la leva finanziaria?

La leva finanziaria è utile in moltissimi contesti, che andranno però valutati uno per uno, perché potenzialmente diversi tra loro. Elencheremo in questo caso i casi convenienti e sconvenienti nei quali applicare gli strumenti offerti dalla leva.

- Per moltiplicare l’andamento di un titolo “statico”

Moltissimi titoli attraversano dei periodi di calma piatta. Chi vuole un investimento più movimentato potrà sicuramente applicare la leva che ritiene giusta. Questo è il caso tipico anche di chi ritiene che un investimento sia praticamente sicuro. Tenendo a mente i rischi che si corrono, si può sicuramente procedere in questo senso.

- Hedging, ovvero coprirsi da rischi derivanti da altri investimenti

Un altro utilizzo tipico della leva è per proteggersi da rischi che si corrono tramite altri investimenti. Mettiamo di aver investito in azioni USA, quindi denominate in dollari. Vogliamo coprirci dal rischio di cambio e dunque acquistiamo EUR/USD, andando long. Se vogliamo coprirci completamente, basterà applicare una leva alta e impegnare così una parte ridotta di capitale per una protezione totale.

- Quando non usarla

Quando i nostri investimenti sono dettati da impulso. Ovvero quando pensiamo di vivere i mercati come se fossero un casinò. Possiamo garantire a tutti i nostri lettori che i mercati sono rischiosi a sufficienza, anzi, lo sono troppo per chi pretende di investire senza una precisa strategia operativa di borsa. In assenza di una strategia solida, applicare leva accelera solo la dipartita del nostro capitale.

Mai e poi mai utilizzare leva finanziaria in questi contesti: gli effetti saranno quelli di amplificare un disastro che era già sul tavolo.

La leva finanziaria in economia aziendale

Per quanto riguarda invece il significato di leva finanziaria in economia aziendale, con questa locuzione ci si riferisce al rapporto di indebitamento di un’impresa, quello che gli americani chiamano, appunto leverage.

Tutte le imprese fanno riscorso al debito – ottenuto tramite le banche, tipicamente. Questo deriva dal fatto che le imprese hanno costi minori di finanziamento con questi strumenti e anche a motivazioni di carattere fiscale (gli interessi sono passività di bilancio, che abbassano l’imponibile).

La leva finanziaria indica il rapporto tra indebitamento tra capitale proprio e capitale ottenuto da terzi, la cui formula è:

- Capitale Proprio + Capitale di Terzi da dividere per il capitale proprio.

Questo rapporto offre un numero che è sempre superiore a 1. Ma come va letto nello specifico questo dato?

- Quando il rapporto è 1: matematicamente vuol dire che l’azienda non ha alcun tipo di indebitamento presso terzi e che dunque è in condizioni debitorie perfette – perché appunto non ha debiti;

- Quando il numero è tra 1 e 2: in queste condizioni il capitale proprio, matematicamente, continua ad essere maggiore del capitale ottenuto da finanziatori;

- Con un rapporto maggiore di 2: il capitale di terzi è maggiore del capitale proprio aziendale.

I dati che otteniamo tramite il calcolo della leva finanziaria in economia aziendale non sono in realtà di chiara interpretazione sullo stato di salute di un’impresa. Certo è che un’azienda meno indebitata avrà statisticamente meno problemi per il futuro. Ma è altrettanto vero che un’azienda senza debiti potrebbe non sfruttare appieno il suo potenziale di crescita. Pertanto il dato va interpretato in correlazione ad altri tipi di fattori che possono condizionare la situazione finanziaria di un’impresa, per grande o piccola che sia.

Considerazioni finali

La leva finanziaria è uno straordinario strumento, oggi finalmente nelle disponibilità anche di chi non è un grande investitore. Per troppo tempo questo tipo di funzionalità erano infatti esclusivo diritto di chi poteva avvicinarsi ai mercati con capitali importanti.

Il fatto che sia disponibile per tutti però non deve essere considerato come un invito ad utilizzarla sempre e comunque. Ci sono circostanze, come abbiamo visto nella nostra guida, nelle quali non è assolutamente saggio utilizzare questo tipo di strumento, dato che comporta dei rischi che vanno attentamente calcolati.

Allo stesso modo dobbiamo ricordarci che non è detto che utilizzarla sempre al massimo delle possibilità sia la cosa giusta da fare. Con molte piattaforme la leva può essere liberamente modulata investimento per investimento. Facciamone tesoro e sfruttiamola a nostro vantaggio.

FAQ Leva finanziaria: domande e risposte frequenti

Che cos’è la leva finanziaria?

La leva finanziaria è uno strumento che ci permette di investire moltiplicando l’andamento del nostro investimento. La offrono oggi tutti i principali broker per il trading CFD.

La leva finanziaria è rischiosa?

Sì. La leva finanziaria aumenta i ritorni potenziali, ma anche i rischi. Tali rischi vanno sempre calcolati attentamente prima di investire con questo strumento.

Su quali asset possiamo investire con la leva finanziaria?

Su tutti quelli che sono negoziati tramite CFD. Possiamo applicarla anche sul Forex, sulle azioni, sulle materie prime, sugli ETF, sulle criptovalute.

Quali sono i limiti della leva in Europa oggi?

Sulle coppie principali del Forex abbiamo leva massima di 1:30. Sulle coppie minori e sull’oro una leva massima di 1:20. Sulle materie prime in generale una leva di 1:10. Sulle azioni una leva di 1:5 e sulle criptovalute una leva di 1:5.

Conviene utilizzare la leva finanziaria?

Dipende. È uno strumento molto importante e utile. Ma va utilizzato soltanto quando abbiamo idea del suo funzionamento e delle implicazioni che ha sui nostri investimenti.

FP Markets

FP Markets A.I. e Auto Trading

A.I. e Auto Trading